こんにちは、Tsumaです。

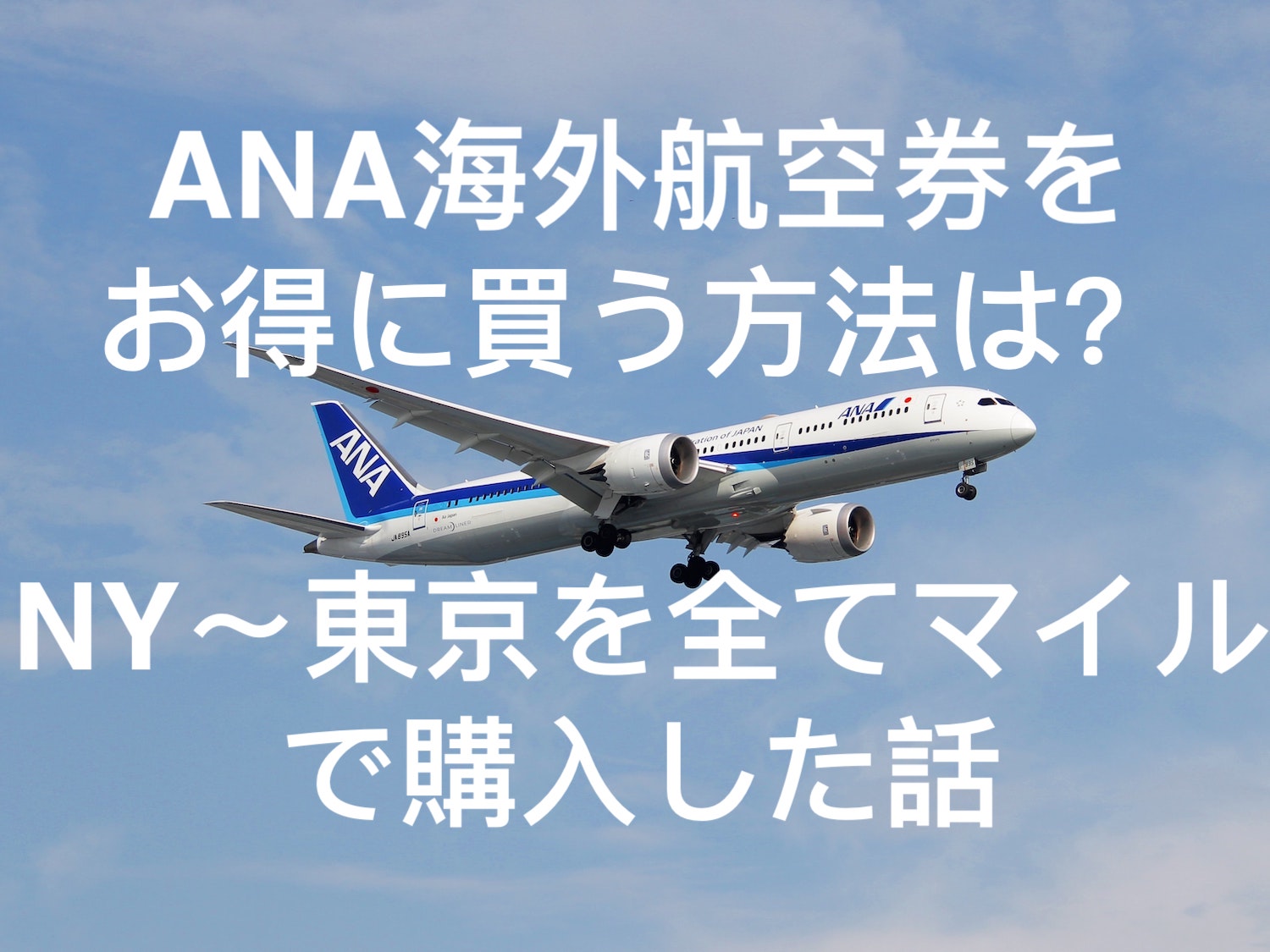

夫婦で現在(2025年6月)クレジットカードを20枚以上所有しています。ウェルカムボーナスや日常の利用でポイントを貯め、アメリカ〜日本の往復飛行機はいつもクレジットカードのポイント・マイルで賄っています。※ビジネスクラスもたまに利用します

今回は在米10年になる私たちが経験した、おすすめの銀行とクレジットカードの開設についてまとめました。学生からスタートしたので、駐在の方と比べるとソーシャルセキュリティ番号を取得するまで大変でしたが、アメリカでどのクレジットカードを作ればいいのか、クレジットカードをどう利用したらいいのか、1からステップ・バイ・ステップをまとめました。アメリカで初めてクレカを申請しようとする方の参考になれば嬉しいです。

- 大量のウェルカムボーナスで航空券ホテルに交換できる

- 日々の支払いに使うだけでもポイント・マイルが溜まる

現金で支払うのはもったいない!!

毎月のおすすめや、期間限定のウェルカムボーナスやお得な情報はこちらの記事をぜひ見てください。

クレジットカード作成する前に準備しておくこと

どのクレジットカードを使うのがいいのかな〜と考える前に準備しておく必要があります。

日本では馴染みがないクレジットヒストリーを理解

クレジットカードはその名の通り、“あなたは信用に足る人なので、後払いでもいいですよ”ということができるものです。なので、本当に信用できる人なのか、クレジットカード会社はクレジットヒストリーというものを数値で見て判断します。日本のクレジットカード事情とアメリカは違っているので、その点をしっかり踏まえておきましょう!

銀行口座開設

そもそも銀行口座を持っていないとクレジットカードを作ることができません。それこそ信用の問題ですね。基本的にはソーシャルセキュリティ番号がないと作成できないのですが、学生ビザでもパスポート、アメリカの住所が記載されている雇用証明書、写真付き学生ID 、I-20などがあれば開設することができます。

- Checking & Saving とは?

-

アメリカの個人口座はChecking AccountとSaving Accountの2種類を目にすることが多いです。

- Checking Account:当座預金口座で、普段の生活で出し入れする際に主に利用します。

- Saving Account:普通預金口座で、預けた金額に対し利子が付きますが、引き出しに制限あります。

- Checking|おすすめ銀行

-

おすすめはCHASE銀行です。なんといってもネットバンキングが使い易いことと、Chase発行のクレジットカードを作りやすくなります。ネット上でも銀行を開けることができますが、窓口で作った方が何かあった際、バンカーが対処してくれます。窓口でも紹介リンクを見せると開設ボーナスももらえるので、ぜひ利用してみてください。

- Saving|おすすめ銀行

-

おすすめはCapital Oneのハイイールドの預金口座です。ハイイールドの預金口座とは、3.60%(2025年6月現在)の利回りなので、預けておくだけで預金が増えます。

詳しくはこちらの記事を見てください。

めおと in NEW YORK アメリカの普通預金銀行口座でお金が増える|Capital One 360 Performance Savings (キャピタル・ワン・セ… こんにちは、Tsumaです。私たちは、Citi BankやChase Bankの銀行開設を経験していますが、アメリカの銀行口座の特徴の一つにSavings Accountという貯蓄用の口座があります…

アメリカの普通預金銀行口座でお金が増える|Capital One 360 Performance Savings (キャピタル・ワン・セ… こんにちは、Tsumaです。私たちは、Citi BankやChase Bankの銀行開設を経験していますが、アメリカの銀行口座の特徴の一つにSavings Accountという貯蓄用の口座があります…

いよいよ、クレジットカード選択

クレジットカードの種類によって、リワードのつき方がカテゴリーによって異なります。ポイントを効果的に貯めて、どう使うかは個人の消費生活スタイルによって変わります。

ざっくりでいいので、どのカテゴリーで消費していることが多いのかを把握することが大切です。外食に毎月$⚪︎⚪︎、交通費に毎月$⚪︎⚪︎など把握しておくだけで、どのクレジットカードを選べばいいのか、判断基準になります。

CHASEカードには5/24ルールというものがあります。これは24ヶ月間で5枚以上作ることができないようになっています。5枚の中にはChaseカード以外で作ったものも含まれるので、先にChaseを揃えることがおすすめです。

有益なクレジットカードは基本的にSSN(ソーシャルセキュリティ番号)を取得しないと申請できないものが多いです。学生の場合でもOPTなどの申請が通れば、SSNが発行されるので、それでクレカを申請することができます。在学中は作れるクレカを使って、クレジットヒストリーをしっかり貯めておく期間として、耐えていきましょう!

ビギナーさんへおすすめ|クレジットカード作成の順番

私たちは、たくさんのクレジットカードを作ってきましたが、こっちを先に作っておいた方が良かったものや、これは後からでもよかったなと思うことがありました。

そんな経験をもとに、クレジットカードを作る順番やどういった基準でクレカを選択すればいいのかを考えてみたので、参考にしていただければ嬉しいです。ただ、一気に作ることはできないので、利用と返済のバランスを考えながら使ってみてください。

アメリカ生活で必要なクレジットカード選び

クレジットヒストリーを貯めるために

実は一番最初に作ったクレジットカードはずっと持っていたほうがクレジットスコアにとって健全とされています。

どのブランドを選ぶ?

クレジットカードもつ利点として、ポイントをどう使いたいか、ということが大事な点になると思います。今回紹介するのは、私たちが利用している以下のブランドが提供している特典を見て、ぜひ検討してみてください。

- Amex

- Chase

- Citi

- Capital One

- Bilt

生活スタイルに合わせたクレカを

ポイントをどう使いたいか、ということが決まったらポイントをいかに効率よく貯めることができるのかを考えていきましょう!

1: クレジットヒストリーを貯めるために

最初に話した通り、アメリカでクレジットカードを作成するためにはクレジットヒストリーのスコアが高くないと審査が通りません。そのため、まずクレジットヒストリーを貯めるためのクレジットカードを作りましょう!

銀行発行のカード or ANA USA

銀行を開設する際に合わせてクレジットカードを作りたいけど、、と相談してみましょう。最初は銀行が発行しているプリペイド式のカードしか持てないことがあるかもしれません。そちらを使いつつ、クレジットヒストリーを貯めて、申請してみましょう!

アメリカのクレジットカードが作れない場合は、ANA USAなど日本のクレジットヒストリーで作れるカードでヒストリーを貯めましょう。

ただ、ANAカードは年会費がかかるのに、利用特典は1倍しかつかない残念なカードです。(Amexなら2倍以上でANAマイルに交換可能です)、他のカードが手に入った時点あるいは1年目終了時に解約することをおすすめします。

ちなみに我が家では、使える上限金額が$400くらいのクレジットカードからスタートしました。そこからクレジットカードヒストリーを貯めて、上限金額を上げたり、別のクレカを申し込んだりして、実績を積み上げていきました。

最初からあれこれ作ると大変なので、じっくり構想を練っていきましょう!

チェイス・フリーダム・アンリミテッド|Chase Freedom Unlimited

クレジットヒストリーが貯まってきたら年会費無料のカードに挑戦してみましょう!

Chase銀行のアカウントを持っているなら、カードの申請が通りやすいですし、年会費無料なので、ずっと手元に置いておいても問題ないカードです。最初のカードをずっと持っていることで、クレジットヒストリーのスコアも良好になるので、無理せずに利用できるものを選びましょう。

どの銀行でも、年会費無料カードを発行しています。バンカーから薦められるとリファーリンクよりも良い条件のウェルカムボーナスの場合もあるので、そちらと比較してみてはいかがでしょうか?

チェイス・フリーダムカードは「Unlimited(アンリミテッド)」と「Flex(フレックス)」があります。

ポイントのつき方がシンプルで、審査も通りやすいため、「Unlimited(アンリミテッド)」の方がオススメです。

Chase

フリーダム・アンリミテッド

年会費:無料

VISA

海外手数料:3%

- ウェルカムオファー

-

•$200→$300キャッシュバック|3ヶ月以内で$500の利用

•年利0%*口座開設から15ヶ月

- ポイントレート

-

5%|旅行*チェイストラベルを通した予約のみ

3%|レストラン

3%|ドラッグストア

1.5%|その他全ての購入(無制限) - 特典

-

- 購入補償

- 延長保証

- 旅行保険とレンタカー保険(セカンダリー)

- 携帯電話プロテクション

クレジットスコアを確認

2枚カードができた辺りで、自身のクレジットスコアを確認しましょう。銀行のサイトなどにスコアを確認できる場所があります。または、おすすめはCredit Karmaで確認することです。

より特典がついているクレジットカードを申請する時に、クレジットスコアが影響するので常に気をつけてみておきましょう!スコアを上げるためには、使いすぎてもいけないし、使わなすぎてもいけないという、ほどほどに使って期日にしっかり返すということを続けていく必要があります。

上限金額の30%以下の利用にとどめる

上限いっぱいまで使うことを続けているとスコアがだいぶ下がってしまうらしいです。

支払い期限までに「ステイトメントバランス」を支払う

ミニマム(最低限)の金額を払えば良いのですが、残金に利子が発生するのでステイトメントで発行された金額をしっかり払う方が大切です。

もし審査に落ちたら

クレジットカードを申請して、審査に落ちることがありますが、最初の段階で、落ちる理由としてクレジットヒストリーが不足していることが挙げられます。上記を気をつけながらスコアをあげていきましょう。

スコアがいいのに審査が落ちたら、聞いてみましょう!もしかしたらシステムエラーでダメな場合があるので、実際に審査が落ちた時に行った対処方法はこちらの記事を参考にしてください。

どのブランドを選ぶ?

クレジットカードを利用するメリットとして、ポイントをどう使うか、がカギとなります。

私たちが利用してきた以下のブランドを比較しながらポイントの使い道を考えながら、クレジットカードを選んでみてください。

- Amex Membership Rewards

-

航空マイルへの移行に最も強く、デルタ航空やANAマイルへの移行(旅行好き向け)

- Chase Ultimate Rewards

-

ホテル(Hyatt)と航空マイルへの移行のバランスが良い、万能型。

- Bilt Rewards

-

ポイントに利息がついていく仕組み。Chaseに近い移行先やJALマイルへの移行も始まった。

- Capital One Miles

-

航空マイルやホテルへ移行もできるが、1pt=1¢で使える使いやすさが魅力。

- Citi ThankYou Points

-

Turkishなど独自の航空会社に強みがある。

アメックス:Amex Membership Rewards

Amexのポイントは航空マイル移行が一番有益です。特にANAマイルに直接移行できるのはAmexだけなので、日本へ一時帰国する時などにマイルとして利用することができます。またデルタ航空にも移行できるので、使い勝手がいいポイントになります。

その他は、こちらの記事に詳しく載っています。

チェイス:Chase Ultimate Rewards

Chaseのポイントはホテル(Hyatt)と航空マイルへの移行のバランスが良く、特にホテルへの移行はポイントの価値がかなり高いです。

詳しい内容はこちらをチェック。

ビルト:Bilt Rewards

Biltポイントはステータスによって、ポイントに利息がつき、自動的に貯まっていきます。Chaseの移行パートナーと似ているので、組み合わせて使うことができます。最近JALマイルへの移行も始まったので、日本へ一時帰国する際に重宝されます。

詳しい内容はこちらから。

キャピタルワン:Capital One Miles

Chaseの移行パートナーと似ているので、組み合わせて使うことができます。航空マイルやホテルへ移行もできますが、1pt=1¢で使える使いやすさやシンプルさが特徴的です。

詳しくはこちらをチェック。

シティ:Citi ThankYou Points

Citiのポイントの移行先はChaseなどと同じですが、Turkishなど独自の航空会社に強みがあるのが特徴です。Citiの旅行ポータルサイトでは、Airbnbなども含まれているので、ヨーロッパ旅行に重宝します。

生活スタイルに合わせたクレカを

どういった使い方をするかが決まったら、あとはポイントをいかに効率よく貯めていくかがカギとなります。年会費あり、なしも含めて、消費している内容がどの項目が多いかを考えながら決めていってください。

Amex Membership Rewardsなら、アメックス・ゴールドカード|Amex Gold Card

日本人に大人気の日常的に使いやすいアメックスゴールドです。

グロサリー(食料品)や外食費が多いなら、ポイントが貯まりやすいです。年会費を相殺できるにしろ、初期投資の負担が大きいのがちょっとネックですね。

アメックス・ゴールド

年会費:$325

American Express

海外手数料無料

- ウェルカムオファー

-

60,000ポイント最大 100,000ポイント|6ヶ月以内に$6,000利用 - ポイントレート

-

4倍|レストラン*全世界対応。米国内デリバリー・テイクアウト含む。

4倍|グロサリー*米国内スーパーマーケットのみ。$25,000/年まで。

3倍|フライト*航空会社から直接購入またはAmex Travel経由

2倍|旅行*ホテルやレンタカーなどAmex Travel経由で支払い済みの予約 - 特典

-

- $120 UBERクレジット(毎月$10)

- $120 ダイニングクレジット(毎月$10)

- $84 ダンキンドーナツクレジット(毎月$7)

- $100 Resyクレジット(1-6月:$50、7-12月:$50)

- $100 ホテルコレクション利用で現地で使えるクレジット

- ANAマイルにポイントを直接交換できる

- 手荷物保険、購入補償と延長保証

最初のウェルカムボーナスだけでANAエコノミーでニューヨーク〜東京の往復が可能になります。Amexゴールドと同様の特典を持つChaseカードと比べて申請が通りやすいこともおすすめポイントです。

年会費がちょっと、、という方:アメックス・ブルー・ビジネス・プラス|Amex Blue Business Plus

ビジネスカードですが、個人でも応募することができるので、こちらをオススメします。

ゴールドよりはポイントの貯まり方がシンプルで、カテゴリー関係なく2倍のポイントがつきます。

アメックス・ブルービジネス・プラス

年会費:無料

American Express

海外手数料:2.7%

- ウェルカムオファー

-

15,000ポイント|3ヶ月で$3,000利用

年利0%*口座開設から12ヶ月

- ポイントレート

-

2倍|全ての購入

*年間$50,000まで、それ以上は1倍 - 特典

-

- 購入補償

- 延長保証

- 旅行保険とレンタカー保険(セカンダリー)

Chase Ultimate Rewardsなら、チェイス・サファイア・プリファード|Chase Sapphire Preferred

最初に紹介したChase銀行発行の年会費無料のカードはキャッシュバックカードなので、マイルに変換したりホテルの予約ポイントを利用したい場合、上級のカードが必要です。年会費もほどほどで、大体のカテゴリーを網羅しているので、これ1枚で便利なカードです。

Chase

サファイア・プリファード

年会費:$95

Visa

海外手数料無料

- ウェルカムオファー

-

60,000ポイント→75,000ポイント|口座開設後3ヶ月以内に$5,000利用 - ポイントレート

-

5倍|Chase Travelポータル経由の旅行

*口座開設記念年ごと最初の合計購入額$25,000まで

5倍|Pelotonでの購入

5倍|Lyft(通常の2倍+3倍)*2027年9月30日まで

3倍|レストラン(デリバリーも含む)

3倍|特定のストリーミング・サービス

3倍|オンライン・グロサリー

*ウォルマート、ターゲット、ホールセールクラブを除く

2倍|全ての旅行(ライドシェア含む)

1倍|その他の購入 - 特典

-

- $50 ホテルクレジット

- 10%のアニバーサリーポイントボーナスポイント

- $10割引:DoorDash

- レンタカー保険*プライマリー

- 旅行遅延・キャンセル補償

- 旅行傷害保険・手荷物遅延保険

- 購入補償

- 延長保証

クレジットスコアが足りなくて審査が落ちてしまったら、、

Chaseの上位カードではスコアが足りなくて審査が落ちる場合があります。そんな時は個人のスコアに関係ない、ビジネスカードを作ってポイントを貯めながら、耐えましょう。年会費無料のカードなので、ずっと持っていても問題ないですよ!

- Chase Ink Business Cash(ビジネスカードですが、個人でも作れます)

Chase

インク・ビジネス・キャッシュ

年会費:$0

Visa

海外手数料:3%- ウェルカムオファー

-

- 最大750ドル(75,000ポイント)|口座開設後3ヶ月以内に$6,000利用

- 年利0%*初年度12ヶ月

- ポイントレート

-

5%|事務用品・インターネット、ケーブルテレビ、電話サービス

*口座開設記念年ごと最初の合計購入額$25,000まで

2%|ガソリンスタンド・レストラン

*口座開設記念年ごと最初の合計購入額$25,000まで

1%|その他の購入 - 特典

-

- 購入補償

- 延長保証

- 旅行および緊急援助サービス

Bilt Rewardsなら、ビルト・マスターカード|Bilt Mastercard

このクレジットカードは、家を借りている方の毎月の支出である家賃をポイントにすることができる唯一のクレカです。さらに、これ1枚でポイントを移行したり、マイル利用できたりと便利なカードになっています。また、年会費無料なのに、海外手数料が無料なので、一時帰国にも重宝します。

最近JALマイルにポイントを移行できるようになったので、ますます利用価値が高いカードです。

ビルト

マスターカード®

年会費:無料

Mastercard

海外取引手数料無料

- ウェルカムオファー

-

無し

- ポイントレート

-

3倍|レストラン

*Biltパートナーの店舗だとプラスでポイントアップ

3倍|Lyft*アカウントをリンクすると+2倍で合計5倍

2倍|旅行

1倍|家賃支払

*支払手数料無料。年間100,000ポイントまで

1倍|その他の購入 - 特典

-

- 家賃支払時の手数料無料

- 毎月1日は全てのポイント2倍*家賃支払い除く

- JALマイル(日本航空)に交換できる唯一のカード

- ステータス毎の特別特典

- プライマリー・レンタカー保険*NY州はセカンダリー。対象外国あり

- 旅行遅延・中断・キャンセル補償

- 旅行傷害保険・手荷物遅延保険

- Lyftクレジット

- 携帯電話補償

- 盗難及び破損の補償

BILT Mastercardは利用限度額が低くても、銀行とリンクさせて引き落としで支払い可能なカードです。チェック支払いの場合もBILT側がチェックを送付してくれます。賃貸であれば、持たない理由が見つからないお得なカードです。

Capital One Milesなら、ベンチャーX|Venture X

年会費はほぼ相殺されるにも関わらず、旅行時に便利な特典や普通のカテゴリーの購入が2倍になるカードです。Amexのように、考えながら特典を利用せずとも、年に1回の旅行だけで元は取れるので、使い勝手のいいクレジットカードです。

キャピタルワン

ベンチャーX

年会費:$395

VISA

海外手数料無料

- ウェルカムオファー

-

75,000ポイント→100,000ポイント|3ヶ月以内に$4,000利用

- ポイントレート

-

10倍|ホテル・レンタカー予約*キャピタルワントラベルを通した予約

5倍|フライト予約*キャピタルワントラベルを通した予約

2倍|その他の購入 - 特典

-

- $300のトラベルクレジット

- 10,000ボーナスポイント($100の価値)

- $100のグローバルエントリー・TSA Preチェッククレジット

- ラウンジアクセス

- レンタカー‧ステータス特典

- 旅行保険各種(Visa Infinite特典)あり

ただ、こちらのカードはグロサリー(食料品)やレストランではポイントが貯めづらいので、年会費無料のSAVORを一緒に持っているとポイントをしっかり貯めれて、マイルに活かすことができます。

キャピタルワン・セイバー|Capital One SAVOR

キャピタルワン

セイバー

年会費:無料

Mastercard

海外取引手数料無料

- ウェルカムオファー

-

- $200キャッシュバック(25,000ポイント)|3ヶ月以内で$500の利用

- 年利0% *初年度15ヶ月

- ポイントレート

-

5%|ホテル・レンタカー*Capital One Travel経由のみ

3%|レストラン

3%|スーパーマーケット*全世界対応

3%|エンターテイメント

3%|ストリーミング・サービス

1%|その他の購入

8%|Capital One Entertainment - 特典

-

- キャッシュバックカード(キャッシュバック金額は無制限)

- 旅行損害保険

- バーチャルカード番号発行

2枚とも、海外手数料無料なので、一時帰国の時のクレジットカードにはピッタリです。こちらを合わせて参考にしてみてください。

Citi ThankYou Pointsなら、シティ・ストラタ・プレミア|Citi Custom Cash

こちら1枚で完結するカードで、Chaseに興味がない方はこちらでポイントを貯めてもいいかもしれません。

シティ

ストラタ・プレミア

年会費:$95

Mastercard

海外手数料無料

- ウェルカムオファー

-

75,000ポイント|3ヶ月で$4,000の利用

- ポイントレート

-

10倍|ホテル・レンタカー・アトラクション*CitiTravel.com経由のみ

3倍|航空券

3倍|レストラン

3倍|スーパーマーケット*全世界対応

3倍|ガソリンスタンドおよびEV充電スタンド

1倍|その他の購入 - 特典

-

- $100 ホテルクレジット

- レンタカー保険*米国内セカンダリー、米国外プライマリー

- 旅行遅延保険

- 旅行キャンセルおよび旅行中断保険

- 手荷物紛失・破損保険

- 損害・盗難補償

- 延長保証

Citiのポイントを貯めたい方は年会費無料のカードを先に作っておくと良いです。日常使いでポイントを貯めたいなら全ての購入が2倍になるCiti Doble CashやCiti Custom Cashがおすすめ。

シティ・カスタム・キャッシュ|Citi Custom Cash

シティ・カスタムキャッシュ

年会費:無料

Master Card

海外手数料:3%

- ウェルカムオファー

-

$200|6ヶ月以内に$1,500利用

年利0%*口座開設から15ヶ月

- ポイントレート

-

5%|ステイトメントが確定する期間内で一番利用したカテゴリー

*毎回$500まで、一番以外のカテゴリーは1% - 特典

-

- 2025年6月25日まで、ポータルサイトからホテル、レンタカーアトラクションを購入すると追加で4%上乗せ

旅行カテゴリーでの購入にポイントが付くカードは多いですが、交通のカテゴリーでポイントが付くカードは少ないので、私たちは同じカードで地下鉄を利用して、地下鉄料金分を全て5%バックしています。

ニューヨークの地下鉄はOMNYという電子決済を利用することができるので、それぞれApple Payに同じカードを入れてタップで利用しています。

高級トラベルカードを持ちたい方へ

以上までは、初心者の方にオススメなカードですが、使い方や移行に慣れてきたら、年会費が高級なクレジットカードを手に入れてみてはいかがでしょうか?

AmexとChaseをご紹介!

Amex:アメックス・プラチナカード|Amex Platinum

通称「アメプラ」と呼ばれているカードです。年会費が$695という値段ですが、それに見合う特典がたくさんついています。ただ、年末に年会費がもっと上がる予定とのことで、それに見合う特典や使い方を見極める必要があります。

アメックス・プラチナカード

年会費:$895

American Express

海外手数料無料

- ウェルカムオファー

-

80,000ポイント→最大175,000ポイント|6ヶ月以内に$8,000利用

- ポイントレート

-

5倍|フライト・ホテル予約(Amex Travel経由)

2倍|Amex Travelを通した他の旅行費用(レンタカー)

1倍|その他の購入 - 特典

-

- $120のUber Oneクレジット

- $200のUberクレジット(月$15、12月だけ$20)

- $200のエアライン手数料クレジット

- $200のOura Ring (ヘルスサポートグッズ)クレジット

- $209 CLEAR® Plusクレジット

- $300のデジタル‧エンターテイメント‧クレジット

- $300 Equinoxクレジット

- $300のLululemon クレジット

- $400のResy クレジット($100/3ヶ月ごと)

- $100のサックスフィフスクレジット(1-6月、7-12月で$50ずつ)

- $600のホテルクレジット(1-6月、7-12月で$300ずつ)

- グローバルエントリー・TSA Preチェッククレジット

- 各種ラウンジアクセス

- 大手3社のレンタカー‧ステータス特典

- マリオットとヒルトンのゴールドエリートステータス

- 旅行保険各種あり

Chase:チェイス・サファイア・リザーブ|Chase Sapphire Reserve

最近(2025年6月)新しく更新したサファイアの上位カードです。年会費が$550から$795に上がりましたが、かなり特典が増えました。Chaseのポイントを貯めて、旅行に利用するなら、こちらのカードが上位カードになります。

Chase

サファイア・リザーブ

年会費:$795

Visa

海外手数料無料

- ウェルカムオファー

-

60,000ポイント→125,000ポイント

|口座開設後3ヶ月以内に$6,000利用

- ポイントレート

-

8倍|Chase Travelポータル経由の旅行

4倍|航空券・ホテル直接予約

10倍|Pelotonでの購入

5倍|Lyft(通常の2倍+3倍)*2027年9月30日まで

3倍|レストラン(デリバリーも含む)

1倍|その他の購入 - 特典

-

- $300 ホテルクレジット

- 「The Edit」プログラム特典

- IHGリワードのプラチナ・エリート・ステータスゲット

*2027年12月31日まで - プライオリティパス(ゲスト2名までOK)

- グローバルエントリ、TSA preチェック手数料

- $300レストランクレジット(1-6月:$150、7-12月:$150)

- 10%のアニバーサリーポイントボーナスポイント

- DoorDash DashPassを1年間利用、$5オフ/月、2回目以降は$10オフ

- アップルTV・ミュージック:サブスク無料

- $300 StabHubクレジット

*2027年12月31日まで - $120 Lyftクレジット($10/月)

*2027年9月30日まで - $120 Pelotonメンバーシップクレジット($10/月)

*2027年12月31日まで - エアカナダのラウンジ利用

長期のアメリカ生活ならクレジットカードは必須

日本でお金を使う時は、ほとんど現金で行なっていました。というのも、クレジットカードのを取り扱っているとこが少なく、クレジットカードポイントは全然貯まらないので、現金との違いが分からなかったのです。

アメリカは小さい金額でもクレジットカードが使えるので、ポイントが貯めやすく、カテゴリーでポイントが付く倍率も変わるので購入する内容によってポイントが貯まるスピードが変わります。旅行はしなくても日本へ一時帰国する方は多いかと思うので、ポイントを帰国する際に利用できれば、長時間のフライトも苦にならない気がします。

アメリカに長期で滞在するのであればクレジットカードを使い、信用を積み重ねることで、アメリカでしか作れないカードを申請する準備をしていきましょう!

Check the other recommendations in English: